+ Lidas

Simples Nacional e o cálculo sobre a Receita do Sistema Monofásico de PIS e COFINS

Receita de revenda de mercadoria sujeita à tributação concentrada pelo sistema monofásico, no cálculo do Simples Nacional retira-se a parcela destinada ao PIS e a Cofins

Esta é a orientação da Receita Federal realizada através da Solução de Consulta 225/2017 (DOU de 18/05).

De acordo com Receita Federal (Solução de Consulta 225/2017), a empresa inscrita no Simples Nacional que proceda à comercialização de produto sujeito à tributação concentrada (Lei nº 10.147/2000), para efeitos de incidência da Contribuição para o PIS/Pasep e da Cofins deve segregar a receita decorrente da venda desse produto indicando a existência de tributação concentrada para as referidas contribuições, de forma que serão desconsiderados, no cálculo do Simples Nacional, os percentuais a elas correspondentes.

Os valores relativos aos demais tributos abrangidos pelo Simples Nacional serão calculados tendo como base de cálculo a receita total decorrente da venda dos referidos produtos sujeitos à tributação concentrada.

Sistema monofásico de PIS e Cofins

No sistema monofásico de PIS e de Cofins de que trata a Lei nº 10.147 de 2000, a tributação fica concentrada em uma única etapa da produção, isto porque o fisco elegeu o industrial e o importador como responsável pelo recolhimento das contribuições.

De acordo com artigo 2º da Lei nº 10.147/2000, são reduzidas a zero as alíquotas da contribuição para o PIS/Pasep e da Cofins incidentes sobre a receita bruta decorrente da venda dos produtos do tributados pelo sistema monofásico pelas pessoas jurídicas não enquadradas na condição de industrial ou de importador.

Assim quem revende mercadoria enquadrada neste sistema (optante ou não pelo Simples Nacional), não calcula PIS e Cofins sobre esta receita.

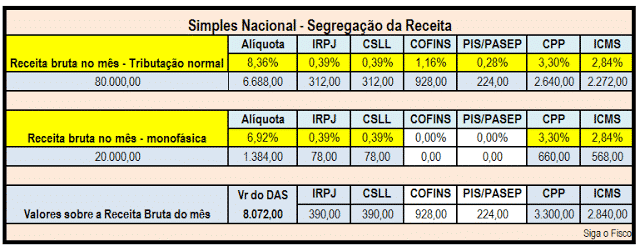

Confira exemplo de cálculo do Simples Nacional:

Receita bruta mensal da empresa: R$ 100.000,00

Deste valor R$ 20.000,00 trata-se de receita sujeita a tributação monofásica de PIS e de COFINS – Lei nº 10.147/2000

Receita bruta acumulada nos 12 últimos meses: R$ 1.200.000,00

Alíquota: 8,36% antes de retirar os percentuais destinados ao PIS e a COFINS

Alíquota após exclusão dos percentuais destinados ao PIS e a COFINS: 6,92%

Anexo I – Comércio – LC nº 123/2006:

| Receita Bruta em 12 meses (em R$) | Alíquota | IRPJ | CSLL | COFINS | PIS/PASEP | CPP | ICMS | |

| De 1.080.000,01 a 1.260.000,00 | 8,36% | 0,39% | 0,39% | 1,16% | 0,28% | 3,30% | 2,84%

|

|

Dispositivos legais:

Lei Complementar nº 123, de 2006, art. 18, § 4º-A, inciso I;

Lei nº 10.147, de 2000, arts. 1º, inciso I, e 2º;

Lei nº 10.833, de 2003, arts. 58-A, 58-B; 58-I e 58-M; e

Resolução CGSN nº 94, de 2011, art. 25-A, §§ 6º e 7º.

Confira aqui integra da Solução de Consulta 225/2017.

Por Josefina do Nascimento via Siga o Fisco

-

Contabilidade5 dias ago

CFC convoca a classe contábil para aderir ao Redam

-

Simples Nacional5 dias ago

Atualizadas as regras do Simples Nacional. Veja as mudanças!

-

Reforma Tributária5 dias ago

IOB oferece curso completo e certificado anual que atesta a capacitação do contador para a Reforma Tributária

-

Simples Nacional2 dias ago

Governo aperta o cerco no Simples Nacional: novas regras aumentam burocracia e multas

-

Negócios5 dias ago

Planejamento para 2026 – O que toda empresa precisa avaliar antes de traçar metas e estratégias

-

Simples Nacional3 dias ago

Simples Nacional: novas penalidades para atraso, omissões ou erros na entrega da Defis entram em vigor

-

Contabilidade4 dias ago

NR-1 torna obrigatória a integração entre RH e contabilidade para evitar multas

-

CLT4 dias ago

Governo libera lote extra de R$ 1,5 bilhão do abono salarial PIS/Pasep

Receba nossas notícias pelo WhatsApp em primeira mão.

Receba nossas notícias pelo WhatsApp em primeira mão.